Chưa có khung pháp lý hoàn thiện

Với sự phát triển của công nghệ kỹ thuật số, một phương thức cho vay trực tuyến mới xuất hiện là cho vay ngang hàng (Peer-to-Peer Lending/P2P Lending). P2P Lending là hoạt động được thiết kế và xây dựng trên nền tảng ứng dụng công nghệ số để kết nối trực tiếp người đi vay với người cho vay mà không thông qua các tổ chức trung gian tài chính.

Nhờ ứng dụng nền tảng công nghệ kỹ thuật số, thủ tục, quy trình cho vay, giải ngân cũng được tối giản, tiết kiệm thời gian. Mặc dù có nhiều lợi thế hơn so với cho vay truyền thống, nhưng hoạt động P2P Lending cũng gây ra một số rủi ro.

Tại Việt Nam bắt đầu xuất hiện công ty hoạt động giống mô hình P2P Lending từ năm 2016. Kể từ đó, nhiều công ty P2P Lending khác đã dần đi vào hoạt động.

Theo một số liệu thống kê, Việt Nam hiện có khoảng 100 công ty P2P Lending (bao gồm cả công ty đã đi vào hoạt động chính thức và một số công ty đang trong giai đoạn thử nghiệm) như Tima, Trust Circle, Vay mượn, Lendmo, Wecash, InterLoan, Lendbiz….

Tuy nhiên, thực tế số doanh nghiệp hoạt động P2P Lending có thể nhiều hơn và rất khó đo lường một cách chính xác vì hiện nay các cơ quan quản lý chưa tổ chức thống kê chính thức các thông tin liên quan đến doanh nghiệp triển khai hoạt động P2P Lending tại Việt Nam.

Theo đánh giá của các chuyên gia kinh tế, hoạt động P2P Lending ở Việt Nam hiện nay có thể gây ra các rủi ro cho những người tham gia như: rủi ro tín dụng và rủi ro pháp lý. Nguyên nhân là bởi hiện nay khung pháp lý chưa được hoàn thiện. Tiếp theo đó là rủi ro liên quan đến vấn đề bảo mật thông tin, về đạo đức cũng như rủi ro trong vận hành công nghệ, và các nền tảng.

Thực tế cho thấy, tại thị trường Việt Nam, một số mô hình P2P Lending bị lợi dụng, biến tướng thành huy động tài chính đa cấp, lừa đảo, hình thức biến tướng của tín dụng đen, đòi nợ phi pháp và người cho vay, người đi vay dễ trở thành công cụ, nạn nhân của hành vi lừa đảo, rửa tiền hoặc chịu mức lãi suất (cộng phí) rất cao, thậm chí có thể cao hơn nhiều so với lãi suất cho vay tại các tổ chức tín dụng.

Tại Công văn số 5228/NHNN-CSTT ngày 8.7.2019, Ngân hàng Nhà nước đã chỉ ra những lưu ý đối với các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài về hoạt động P2P Lending.

Các Công ty P2P Lending công khai hoạt động

Mặc dù chưa được pháp luật quy định cụ thể và bị cơ quan chức năng cảnh báo nhiều rủi ro nhưng nhiều Công ty đang công khai hoạt động theo mô hình P2P Lending.

Theo tìm hiểu của Báo Đại biểu Nhân dân Công ty cổ phần Lendbiz (Lendbiz Jsc) và Công ty cổ phần Lendbiz Capital (Lendbiz Capital) là 2 công ty sử dụng thương hiệu Lendbiz. Doanh nghiệp này ông Nguyễn Việt Hưng làm Chủ tịch Hội đồng quản trị và ông Trần Anh Vương (Shark Vương) với vai trò cố vấn cao cấp.

Trên website chính thức của mình, doanh nghiệp này tự nhận là Công ty hàng đầu Việt nam trong lĩnh vực đầu tư ngang hàng (P2P Lending) giúp kết nối giữa các Doanh nghiệp, Hộ kinh doanh với cộng đồng các Nhà đầu tư.

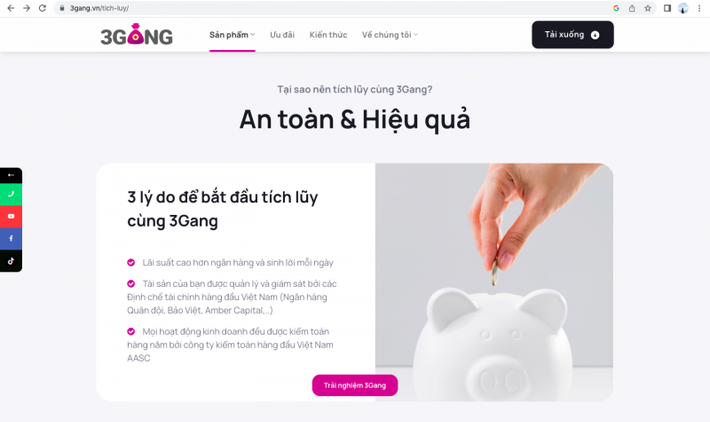

Doanh nghiệp này cũng đã cho ra đời App đầu tư tên 3GANG với những quảng cáo "cam kết sinh lời mỗi ngày, lãi suất cao hơn ngân hàng" nhằm "hút" tiền từ nhà đầu tư, với mức đầu tư nhỏ tới 30.000 đồng.

Tuy nhiên, đơn vị vận hành trực tiếp app đầu tư 3 GANG nêu trên là Công ty cổ phần Lendbiz Capital (Lendbiz Capital) lại có tình trạng kinh doanh thua lỗ.

Cụ thể, theo dữ liệu tài chính, năm 2020, doanh nghiệp báo lỗ sau thuế 109 triệu đồng. Năm 2021, Lendbiz Capital báo lỗ sau thuế 500 triệu đồng.

Việc lập app kêu gọi đầu tư với cam kết "sinh lời mỗi ngày, lãi suất cao hơn ngân hàng" nhưng Lendbiz Capital liên tiếp thua lỗ khiến nhiều nhà đầu tư đặt ra câu hỏi về việc Công ty này liệu có đủ sức thực hiện cam kết "hàng ngày sinh lời" cho các khoản đầu tư của khách hàng.

Những lo lắng của nhà đầu tư nêu trên không thừa bởi lẽ, những rủi ro và vụ việc tiêu cực từ các doanh nghiệp Fintech đã xuất hiện. Một ví dụ mới nhất, VO247 là ứng dụng công nghệ tài chính kết nối người vay và người cho vay tại Việt Nam (P2P lending) do Công ty Cổ phần Công nghệ tài chính VO247 sở hữu và điều hành.

Ra mắt năm 2019, qua hơn 2 năm hoạt động, VO247 đã có 6.000 nhà đầu tư và gần 70.000 người vay. Theo giới thiệu của VO247, khi đầu tư, nhà đầu tư có thể nhận về lãi suất lên đến 18,25%/năm.

Nhưng với lý do kinh tế khó khăn, lãnh đạo VO247 đã tuyên bố Công ty mất khả năng thanh khoản, đứng trước nguy cơ phá sản. Do lo ngại đổ vỡ dây chuyền khi nhà đầu tư liên tục yêu cầu trả lại số vốn đầu tư cả gốc và lãi, vào khoảng 150 tỷ đồng, một công ty P2P lending khác là Fiin Credit đã tuyên bố đứng ra hỗ trợ. Nhưng đến nay, chính công ty này cũng đang đứng trước nguy cơ rơi vào tình trạng mất thanh khoản, khiến cộng đồng P2P lending hoang mang, lo ngại làn sóng rút tiền sẽ lan rộng sang các ứng dụng P2P lending khác.

Trước thực trạng hoạt động của các công ty P2P Lending trong nước tiềm ẩn nhiều rủi ro đối với khách hàng, Bộ Công an cũng đã đưa ra cảnh báo đỏ về hoạt động P2P đang biến tướng.

Có tình trạng công ty P2P Lending cấu kết với các cơ sở cầm đồ, kinh doanh tài chính, bán dữ liệu, thông tin cá nhân người vay để quảng cáo, môi giới, tiếp thị theo hình thức cho vay nặng lãi.

Có thể bị xử lý hình sự

Theo Luật sư Vi Văn Diện (Đoàn luật sư Hà Nội), Giám đốc Công ty TNHH Luật Thiên Minh, ở nước ta, hoạt động của công ty cung ứng giải pháp Fintech, P2P lending, mô hình thanh toán mới, chuyển tiền xuyên biên giới... đều chưa có quy định pháp lý cụ thể để điều chỉnh và đối diện với nhiều rủi ro.

Riêng với lĩnh vực P2P lending hiện tại không có quy định pháp lý mà chỉ đang được hoạt động theo quy định của Bộ luật Dân sự, nếu theo Luật Các tổ chức tín dụng thì trong quá trình cho vay mà huy động vốn là vi phạm pháp luật, có thể xử lý hình sự. Bởi vậy, các doanh nghiệp phải thực hiện theo đúng quy định pháp luật, cái gì không làm được thì không nên làm để tránh rủi ro cho doanh nghiệp và hệ thống tài chính.

Bộ Công an phối hợp Ngân hàng Nhà nước tham mưu xây dựng văn bản quy phạm pháp luật quản lý hoạt động P2P Lending

Bộ Công an cho biết, thời gian tới sẽ tiếp tục chỉ đạo các đơn vị chức năng triển khai đồng bộ nhiều giải pháp xử lý hoạt động liên quan đến "tín dụng đen", nhất là các dịch vụ cho vay nặng lãi của các doanh nghiệp nước ngoài thuê người Việt Nam đứng tên hoạt động biến tướng "vay qua app" trên các thiết bị điện tử.

Trong đó trọng tâm là phối hợp với Bộ Tài chính, Bộ Thông tin và Truyền thông tăng cường công tác quản lý nhà nước về an toàn thông tin, an ninh mạng, an ninh tài chính, tiền tệ; kiểm tra, xử lý các dịch vụ cho vay nặng lãi trực tuyến.

Tập trung phát hiện, xử lý các tổ chức, cá nhân liên quan đến hoạt động "tín dụng đen"; đề nghị Hội đồng thẩm phán TAND Tối cao ban hành Nghị quyết hướng dẫn áp dụng thống nhất pháp luật trong xét xử tội cho vay lãi nặng trong giao dịch dân sự quy định tại Điều 201, Bộ luật Hình sự.

Bộ Công an cũng sẽ phối hợp với Ngân hàng Nhà nước tham mưu xây dựng văn bản quy phạm pháp luật quản lý loại hình công ty cho vay trực tuyến, vay ngang hàng (P2P Lending).