Chủ tịch Hải Phát Invest liên tục bị bán giải chấp cổ phiếu

Từ cuối tháng 11.2022 đến nay, Chủ tịch Hải Phát đã bị các công ty chứng khoán bán giải chấp tổng cộng hơn 61,5 triệu cổ phiếu HPX.

Ông Đỗ Quý Hải, Chủ tịch HĐQT CTCP Đầu tư Hải Phát (mã chứng khoán: HPX) vừa bị công ty chứng khoán bán giải chấp hơn 3,6 triệu cổ phiếu HPX trong phiên giao dịch ngày 11.1.2023 theo phương thức giao dịch khớp lệnh.

Sau giao dịch, số lượng cổ phiếu HPX mà ông Hải nắm giữ giảm từ 57,87 triệu đơn vị, tương ứng từ 19,03% xuống còn 54,24 triệu đơn vị, tương ứng 17,84% số lượng cổ phiếu đang lưu hành.

Trước đó, từ ngày 28.11 đến ngày 23.12.2022, Chủ tịch HĐQT Hải Phát đã có 8 lần bị các công ty chứng khoán bán giải chấp cổ phiếu. Cụ thể, trong các ngày 28-30.11.2022, ông Hải bị công ty chứng khoán bán giải chấp hơn 36 triệu cổ phiếu, khiến số lượng cổ phiếu sở hữu giảm từ 121,78 triệu đơn vị xuống 85,77 triệu đơn vị, tương ứng tỷ lệ sở hữu giảm từ 40,04% xuống 28,2%.

Tiếp đến, các ngày 1.12, 2.12, 5.12, 6.12, 8.12, 9.12 và 23.12, ông Hải tiếp tục bị ép bán lần lượt là 1,62 triệu đơn vị, 11,28 triệu đơn vị, 800.000 đơn vị, 2,33 triệu đơn vị, 3,85 triệu đơn vị, 295.500 đơn vị và 1,72 triệu đơn vị, khiến tỷ lệ sở hữu giảm từ 28,2% xuống 22,32%.

Ngoài việc bị các công ty chứng khoán bán giải chấp, trong hai ngày 27 và 28/12, Chủ tịch HĐQT Hải Phát cũng đã hoàn tất bán ra 10 triệu cổ phiếu HPX và giảm tỷ lệ sở hữu xuống 19,03%.

Như vậy, kể từ khi bị các công ty chứng khoán bán giải chấp đến nay (28.11.2022 - 11.1), ông Hải đã bị bán giải chấp tổng cộng hơn 61,5 triệu cổ phiếu HPX, cộng với việc chủ động bán ra 10 triệu cổ phiếu để cơ cấu danh mục, số lượng cổ phiếu ông Hải nắm giữ tại Hải Phát đã giảm hơn một nửa từ 121,78 triệu đơn vị xuống còn 54,24 triệu đơn vị, tương ứng tỷ lệ sở hữu giảm từ 40,04% xuống còn 17,84%.

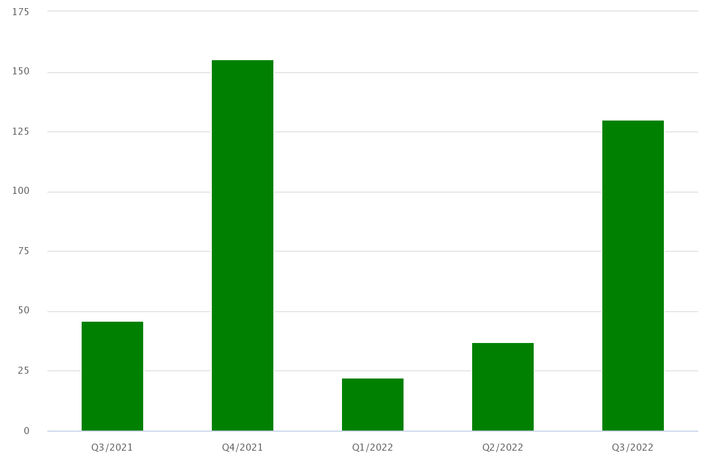

Việc liên tục bị bán giải chấp hàng chục triệu cổ phiếu của Chủ tịch Hải Phát diễn ra trong bối cảnh giá cổ phiếu HPX đã trôi về vùng giá thấp nhất kể từ khi niêm yết. Chốt phiên 13.1, cổ phiếu HPX giảm còn gần 5.000 đồng/cổ phiếu, "bốc hơi" hơn 87% giá trị so với mức đỉnh 40.000 đồng/cổ phiếu cách đây hơn một năm (phiên 26.11.2021).

Bên cạnh đó, hai người em trai của ông Hải cũng đã bị bán giải chấp hàng triệu đơn vị, cụ thể ông Đỗ Quý Đường bị bán giải chấp tổng cộng hơn 2,5 triệu đơn vị, số lượng cổ phiếu nắm giữ giảm từ 3,04 triệu đơn vị xuống còn hơn 500.000 đơn vị, tỷ lệ sở hữu giảm tương ứng từ 1% xuống còn 0,17%. Ông Đỗ Quý Thành, Phó Tổng Giám đốc công ty bị bán giải chấp tổng cộng hơn 2,3 triệu đơn vị.

Ngoài ra, bà Chu Thị Lương, vợ ông Đỗ Quý Hải cũng bị bán giải chấp tổng cộng gần 5,2 triệu đơn vị, số lượng cổ phiếu nắm giữ giảm từ 11,41 triệu đơn vị xuống còn hơn 6,88 triệu đơn vị, tỷ lệ sở hữu giảm tương ứng từ 3,75% xuống còn 2,26%.

Như vậy, cả gia đình Chủ tịch Hải Phát Invest đã bị bán giải chấp tổng cộng hơn 71,5 triệu cổ phiếu HPX, tương đương khoảng 26% vốn điều lệ của công ty trong thời gian một tháng rưỡi.